La inflación en la zona euro en 2021 y 2022: subyacente y regresiva, pero aún no desbocada

Natalia Collado Van-Baumberghen, Ángel Martínez Jorge

19 Ene, 2022

En dos frases: Europa está ante un episodio de inflación “mala” explicada por un shock de oferta en los precios de la energía que, por el momento, no pide una política monetaria más restrictivita que la ya anunciada por el BCE. Sin embargo, una inflación más sostenida y amplia en el tiempo (más parecida a la de EEUU) aconsejaría un cambio para evitar que se siga erosionando el poder de compra de los hogares de bajos ingresos, que ya ha bajado un 40% más que el de los ricos.

Una de las palabras más repetidas en 2021, con el permiso de la COVID-19 y las sucesivas variantes, fue inflación. Cerró el año con una media del 3,1%, el valor más alto de la última década. Teniendo en cuenta que el objetivo de inflación de los bancos centrales es del 2%, esta cifra ha generado un acalorado debate sobre la necesidad (o no) de subir los tipos de interés. En este post analizamos la reciente evolución del IPC y sus componentes, así como sus efectos desiguales entre hogares, con el objetivo de centrar este debate.

Evolución y composición

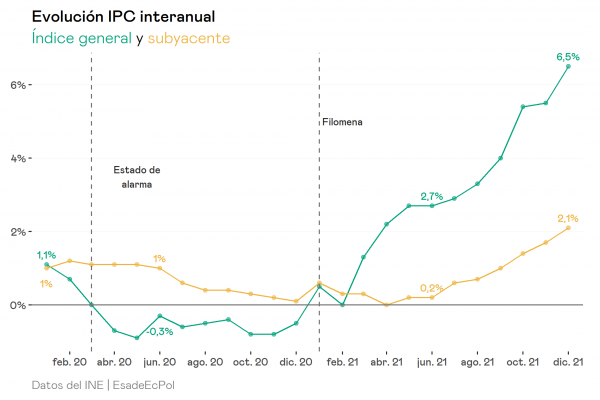

En 2020, el índice de precios de la economía española encadenó 9 meses en terreno negativo. La irrupción de la pandemia, el confinamiento y las posteriores restricciones supusieron que la demanda de determinados productos, como la energía o los servicios turísticos, se hundiera y con ello el índice de precios de la economía. El inicio de la campaña de vacunación a finales de diciembre auguraba que 2021 sería el año de la recuperación. Efectivamente, durante los primeros meses del año el aumento del IPC reflejaba esa recuperación de los niveles pre-covid pero, a partir del segundo trimestre, algo cambió. En abril la tasa de inflación superó el 2% y aceleró su ritmo de crecimiento hasta acabar diciembre en el 6,5%, el valor más alto desde 1992. El caso español no es aislado, por todo el globo encontramos datos similares. En Estados Unidos el IPC de diciembre fue del 7% y la Eurozona batió el récord registrado en 2008 con una tasa de inflación del 5%.

El actual episodio inflacionario ha encendido las alarmas de los bancos centrales y ha generado una gran discusión en torno a la necesidad de endurecer la política monetaria. Desde el inicio de la pandemia, estos organismos han mantenido una política monetaria laxa, es decir, bajos tipos de interés y grandes compras de activos, con la intención de reducir el coste de financiación y así facilitar que los ciudadanos, las empresas y las administraciones públicas dispongan de los fondos necesarios para afrontar la crisis. En vistas de la incipiente recuperación de la economía y los últimos datos de inflación, el Banco Central Europeo (BCE) ha anunciado el fin del Programa de Compras de Emergencia para la Pandemia (PEPP por sus siglas en inglés) el próximo marzo y la Reserva Federal de Estados Unidos planea reducir el tamaño de su balance. En el caso estadounidense, la FED (nombre con el comúnmente se denomina a la Reserva Federal) ha ido un paso más allá y ha anunciado subidas de tipos de interés en 2022. El BCE, en cambio, ha decidido aplazar, acertadamente, la subida de tipos.

¿Por qué el Banco Central Europeo ha tomado esta decisión? Fabio Panetta, miembro del comité ejecutivo del Banco Central Europeo, nos da la respuesta. En un discurso pronunciado a finales de noviembre distingue tres tipos de inflación, la buena, la mala y la fea, e indica que la política monetaria responde a cada una de ellas de forma diferente. La primera es la ideal puesto que se da cuando la demanda es robusta, el PIB está en su máximo potencial y el empleo es alto. En esta situación, la inflación está convergiendo al 2% y las expectativas están ancladas en ese valor por lo que no son necesarias políticas monetarias adicionales. En el otro extremo encontramos la inflación ‘fea’, aquella que surge cuando la inflación se sitúa por encima del objetivo, desancla las expectativas y se hace persistente a través del comportamiento de los salarios y la fijación de precios. Aquí, los bancos centrales deben actuar decididamente restringiendo la política monetaria, por ejemplo, subiendo los tipos de interés, para evitar que la espiral inflacionaria se materialice. Los datos de salarios que nos llegan de EE. UU. parecen indicar que la inflación en este país se parecería a la de este tipo, lo que justifica la reacción de la FED. Finalmente, en el medio, está la inflación ‘mala’ que ocurre cuando shocks negativos de oferta hacen subir los precios y deprimen la actividad económica. Una vez que se reabsorbe la perturbación de oferta, esta inflación suele remitir. En esta tesitura, Panetta subraya que los bancos centrales deben ser pacientes. Un endurecimiento prematuro de la política monetaria podría convertir el choque de oferta en una recesión prolongada, deprimiendo así la demanda y socavando la estabilidad de los precios a medio plazo. Todo parece indicar, en palabras del propio Panetta, que estamos ante un episodio de inflación ‘mala’, lo que justificaría la reacción más comedida del BCE en comparación con su homólogo estadounidense.

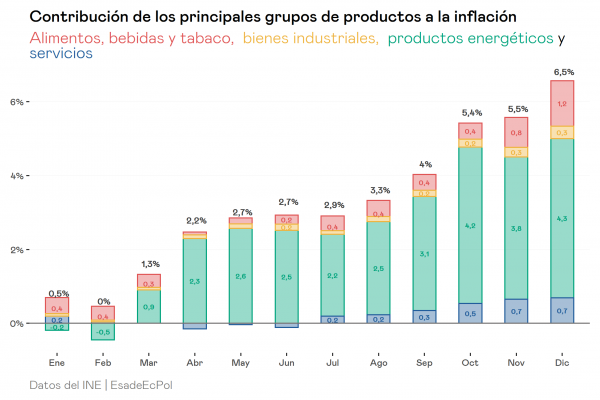

¿Respaldan los datos la hipótesis de Panetta? Parece que sí. En el gráfico de arriba podemos ver que el IPC subyacente, aquel que no incorpora los precios de los productos energéticos ni de los alimentos no elaborados, cerró 2021 en un 2,1% frente al 6,5% del IPC general. La distancia entre ambos indicadores es muy relevante y sugiere que no estamos ante una subida generalizada de precios, sino que esta se concentra en categorías muy específicas. El siguiente gráfico muestra la contribución de los principales grupos de productos al IPC en 2021. Los productos energéticos explican más del 70% de la subida de la inflación el pasado año. La principal causa es la subida del precio del gas, provocada por un gran aumento de la demanda ante temperaturas más frías de las habituales, menores reservas y disrupciones de la oferta ligadas a tensiones geopolíticas. Este incremento ha presionado al alza el precio de la electricidad y del resto de combustibles fósiles, como la gasolina, que han tenido tasas de inflación del 35% y el 16% respectivamente. A esto hay que sumar, sobre todo durante la segunda mitad del año, las disrupciones en la cadena de suministros global que han provocado un aumento del precio de los bienes industriales y los efectos de segunda ronda sobre el precio de los alimentos. Además, a diferencia de EE. UU., los salarios en la Eurozona no parecen seguir el mismo ritmo que la inflación. Es más, según los datos del BCE, el crecimiento de los salarios negociados está por debajo de los niveles prepandemia.

En resumen, parece que la rápida recuperación de la demanda, los cuellos de botella acumulados por toda la cadena de valor y el aumento de los precios de los productos energéticos han presionado al alza la inflación en 2021. Mientras no se produzca un cambio en las expectativas que se traduzca en aumentos de salarios, tal y como señalan las últimas previsiones del BCE a medio plazo estas perturbaciones remitirán y la inflación convergerá al objetivo del 2%.

Efectos distributivos sobre el gasto de los hogares

Los efectos distributivos de la inflación y de las herramientas para combatirla es un tema de investigación extraordinariamente amplio que involucra a la distribución de riqueza, de renta y de gasto. En este post nos centraremos en ofrecer medidas de inflación específicas para hogares según su nivel de gasto (como proxy de su renta), sin entrar en los efectos de la inflación sobre la riqueza de los hogares.

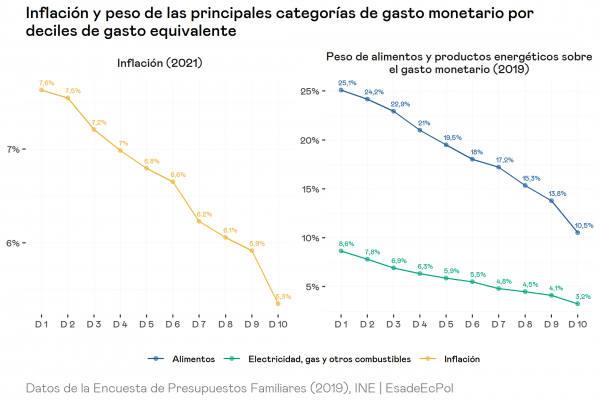

Como es ampliamente conocido, el IPC es una media ponderada de la inflación de una larga lista de productos. Esto significa que, aunque una serie de bienes se encarezcan mucho, si estos no representan un porcentaje elevado del gasto en la cesta de la compra de los hogares, su efecto sobre el IPC general será limitado. Para el conjunto de la economía española, estas ponderaciones replican la cesta de la compra de un hogar representativo, pero, como muchos podrán intuir, los patrones de gasto cambian significativamente entre grupos de hogares.

En el panel izquierdo del gráfico que vemos a continuación se muestra la inflación interanual por deciles de gasto, considerando por separado las cestas de consumo de cada grupo de hogares, desde el 10% con menos gasto (D1) al 10% de hogares que gastan más (D10). Como puede apreciarse, la inflación es significativamente más alta para los hogares con menos recursos, y va descendiendo a medida que el hogar presenta un mayor nivel de gasto. Esto se explica, como vemos en la parte derecha del gráfico, porque los hogares desfavorecidos destinan un porcentaje mayor de su cesta de la compra en los grupos de bienes que más se han encarecido durante 2021, la electricidad y el gas y, en menor medida, los alimentos.

Esto se traduce en que la inflación que hemos visto durante 2021 ha erosionado el poder de compra de los hogares más pobres un 40% más que el de los hogares más acomodados, con todo lo que ello implica sobre la desigualdad. En otras palabras, si los hogares pobres quieren mantener constante su consumo en 2022 tendrán que realizar un desembolso significativamente mayor que el que deberán hacer los hogares ricos para conseguir lo mismo. Todo lo anterior sugiere que la rebaja de los impuestos a la electricidad de 2021 tuvo, por tanto, un marcado efecto redistributivo positivo, lo que supone un argumento en contra de revertir dichas rebajas, al menos en el medio plazo.

Los efectos desiguales de la inflación también influyen en el debate de política monetaria acerca de la subida de tipos de interés. Si el tipo de inflación en la eurozona a lo largo del año se empezase a parecer más a la inflación que ya existe en EEUU, con una preponderancia continuada del precio de la energía, los alimentos y las bebidas, entonces mantener constante la política monetaria podría tener un coste mayor para los hogares más vulnerables, al menos en España.

Research Economist en EsadeEcPol. Máster en Economía Industrial y Mercados regulados por la Universidad Carlos III de Madrid

Ver perfil